住空間お手伝いいたします

Architecture Caunceling 白崎建築企画 |

0120-854-550 0120-854-550

営業時間9:00~19:00 |

お気軽にお問い合わせ下さい |

近年の住宅・不動産価格について 近年の住宅・不動産価格について

海外不動産比較・建築価格・住宅価格の推移 |

|

| 【1】【住宅関連】海外の近年の住宅・不動産状況/各国の住宅価格の上昇と家計債務費 |

|

|

|

日本の住宅・不動産は海外と比べ価格は高いのか?

近年の経済状況を交えて考察しています |

国ごとの不動産価格の上昇や家計債務等を比較してます。

住宅個人購入する人のための考察であり、投資目的のための特集ではありません。

統計は・国土交通省・BIS(国際決済銀行)・内閣府・OECD(統計政策委員会)等の中で独断で選択したものであり、利害等の関係や投機誘導することではありません。

海外の統計は、各国の住宅局等統計専門部門がまとめた統計表を活用しています

弊社では株・不動産投資の斡旋等は一切行っておりません。

住宅の考察です |

|

|

| 【1】表 |

|

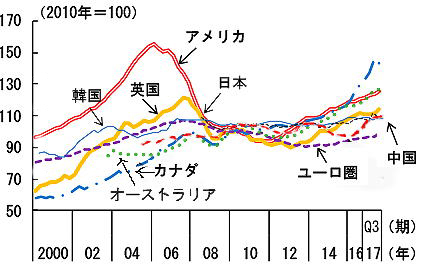

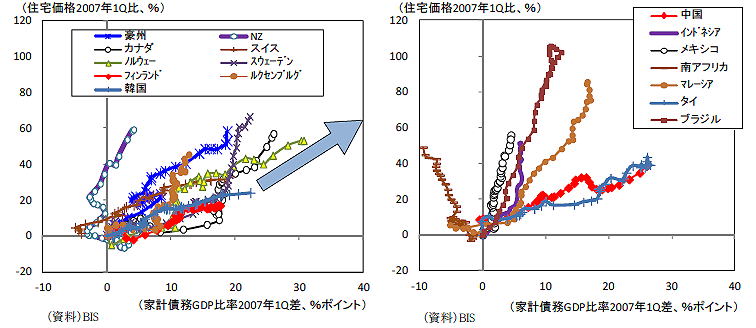

先進国・新興国住宅価格指数

リーマンショック(2008年)(注1)後、世界的に住宅価格が下落し、その後、先進国全体の住宅価格指数は、リーマン・ショック前の水準を超えて上昇を続けており、新興国の上昇ペースは先進国よりも更に速い |

|

|

| 【2】表 |

|

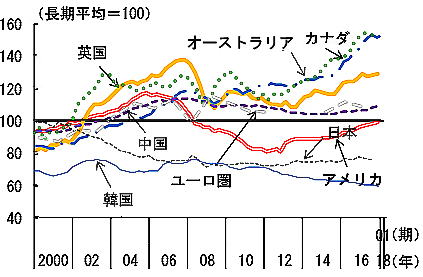

先進国・新興国家計債務GDP比

住宅価格上昇の裏側で、家計部門の債務増加が続いている。先進国全体の家計債務GDP 比率(注2)は、リーマン・ショック後数年間低下した後、2015年から再び上昇しているが、その水準はリーマン・ショック前と比べて低い水準に留まっている。

GDP比であるため、債務自体は新興国では、水準そのものは一貫して先進国より低いものの上昇基調が続いている |

|

|

| (三井住友信託銀行 調査月報 2017年8月号 経済の動き ~ 低金利下の各国住宅価格と家計債務:引用) |

|

住宅・不動産の上下価格で下落は金融危機に直下に表れ、国ごとの政策(金融緩和・財政出動等)にも変わり、国の景気に一役を担うため、各国の政策如何では上下度も大きくなる。

|

|

|

(注1)リーマンショック 2008年9月15日にアメリカ合衆国の投資銀行であるリーマン・ブラザーズ・ホールディングスが経営破綻したことに端を発して、連鎖的に世界規模の金融危機が発生した事象を総括的によぶ通称である。

(注2)住宅価格指数 住宅価格のデータをもとに、その価格の変化の推移を指数化して表したものです。S&P ケース・シラー住宅価格指数アメリカの都市部の住宅価格の推移を指数化した指標が有名。米国の指数は景気の一環を担う

日本は国土交通省不動産指数の中の住宅に区別されている

(注3)家計債務 家計部門が抱える金融機関などからの借金。大半を占めるのが住宅、自動車のローンで、ほかにクレジットカードを使った借り入れなどがある。国際決済銀行(BIS)によるとデータがある43カ国・地域の合計の家計債務は18年末で46兆ドル(約5,000兆円)で、国内総生産(GDP)比では60%にのぼる。企業債務(金融除く)と政府債務をあわせたものが全体の債務となる。

債務残高対GDP比-国や地方が抱えている借金の残高を国内総生産(GDP)と比較して考える指標。経済規模に対する 国・地方の債務の大きさを計る指標として、財政の健全性を図る上で重要視される。

|

|

|

|

基礎的財政収支の改善とは

プライマリー・バランスとはその時点で必要とされる政策的経費を、その時点の税収等でどれだけ賄えているかを示す指標。日本の現状は、政策的経費が税収等を上回り、PBは赤字となっている。基礎的財政収支が均衡していれば、毎年の政策的な経費が税収などの毎年の収入でまかなわれていることになる。

この場合、この年の債務の増加は利払い分だけであり、利子率と経済成長率が同じであれば公債の対GDP比は一定となる。基礎的財政収支が改善していく方向であれば、国債残高対名目GDP比の上昇スピードは抑えられ、財政破綻にはならない。

アルゼンチンとギリシャは増税と歳出削減に励み、プライマリーバランスの黒字を達成したが、景気が悪化して税収が減り、政府は破綻状態に陥いった。

日本政府は2025年まで黒字化目標であるが、プライマリーバランスだけに固守すると緊縮傾向になり、景気等により今後の舵取りも変わる |

|

|

|

| 各地域国(主先進国・主要新興国)住宅価格指数・所得比・家賃比・住宅ローンの割合 |

主要国の実質住宅価格【3】内閣府BIS統計より |

|

主要国の標準化された住宅価格・所得比【4】内閣府BIS統計より |

| 【3】表 |

|

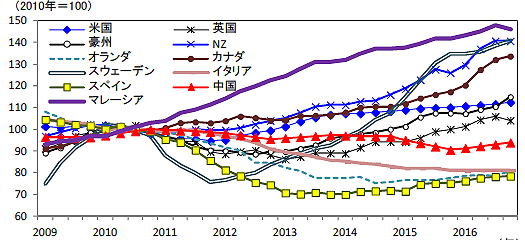

主要国の実質住宅価格

実質住宅価格指数(注5)は、各国の消費者物価指数(注6)により実質化統計

2000年から2007年緩やかな世界的な温室景気で世界的に住宅価格が上昇しています。特に米国の実勢価格が高くなり50%以上サムプライムローンによる焦付きからリーマンショックとなり不良債権化。価格下降、13年度より再び上昇

総体的8~10年に下降11年移行再び上昇し17年まで上昇カナダ・オーストラリア・米国の上昇が高く(ニュージーランドも高)18年度に移民規制(中国人投機)等の規制により4国(オセアニア圏3国・カナダ)の下落方向 |

|

|

| 【4】表 |

|

主要国の標準化された住宅価格・所得比

名目住宅価格(注7)と一人当たり可処分所得(注8)の比率PIR(住宅価格・所得比)(注9)。住宅価格上昇の裏側で、家計部門の債務増加が続いている。

これをみるとアメリカ、ユーロ圏、中国、韓国、日本では長期平均の近辺又はそれを下回る水準で推移している。ただし、アメリカは2013年以降上昇に転じている。一方で、カナダ、オーストラリア、英国は、2010年以降PIRが上昇傾向にあり長期平均を大きく上回っている |

|

|

|

|

海外住宅価格比較は、不動産価格(建物プラス土地)で、建物だけの上昇ではありません。不動産価格の取引から割り出す指数となります。

海外先進国での住宅は70%は既存住宅(中古住宅)によるものであり、日本は新築が多く中古物件が少ないため、不動産総価格の上昇比較は統計差違が起こります。参考程度で考えて下さい

|

|

|

| (注5) |

実質住宅価格指数 |

実質住宅価格指数は、消費者物価指数により実質化されている。各国実際取引から各国割り出しています |

| (注6) |

消費者物価指数 |

総務省が毎月発表する小売物価統計調査を元に作成される指標で、物価指数の一つ |

| (注7) |

名目住宅価格 |

物価変動の影響を加味した価格。名目GDPは物価変動の影響を受けることから、物価変動の影響を取り除いた状況が実質GDPを用いることになる。 |

| (注8) |

一人当たり可処分所得 |

給与やボーナスなどの個人所得から、税金や社会保険料などを差し引いた残りの手取り収入 |

| (注9) |

PIR長期平均 |

80年以降からPIR(住宅価格・所得比)が存在する場合は全データを、80年より前からデータが存在する場合は80年以降のデータを平均している。 |

|

|

要国の標準化された住宅価格・家賃比【5】 要国の標準化された住宅価格・家賃比【5】

|

|

家計部門の債務に占める住宅ローンの割合内閣府BIS統計【6】 |

| 【5】表 |

|

主要国の標準化された住宅価格・家賃比

住宅保有の収益性を示す指標として、名目住宅価格と家賃の比率であるPRR(住宅価格・家賃比)がある

2010年(100)で標準化されたPRR(住宅価格・家賃比)を主要国について示している。このPRRの動きは、PIR(住宅価格・所得比)とほぼ同様となっている |

|

|

| 【6】表 |

|

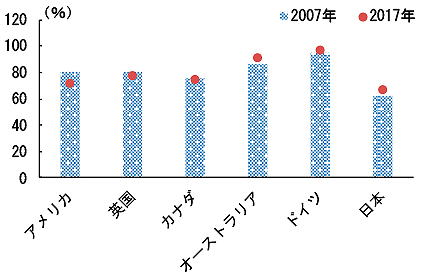

家計部門の債務に占める住宅ローンの割合

最も高いオーストラリアとドイツでは9割を超えている。また、世界金融危機前の07年と17年を比較しても、その割合に大きな変化はなく、先進国では家計部門の債務の大半は住宅ローンが占めている。 |

|

|

|

|

【5】ニュー ジーランド・カナダは2016年で急激に上昇した。反面、オランダ・イタリア・スペインといったユーロ 圏の国では、ソブリン危機を経て住宅価格の調整が進んだために住宅価格/家賃指数は総じて低くなっており、ここ数年は下げ止まっている。住宅バブルの可能性に言及されることが多

い中国は、2007年以降の住宅価格上昇幅は家賃上昇の範囲内に収まっており、他国との比較で 見た場合でも、住宅価格の過熱度合いが突出しているわけではない

【6】ドイツなどは持ち家比率42%と低いが、ローンの家計債務が高い。日本の家計債務GDP比は減少方向であり住宅ローンの割合が小増加傾向である

新興国においては、IMF(2017) によれば、住宅 ローンが家計部門の債務に占める割合は3分の1以下であるが、アジア圏では中国・韓国の債務残高・GDP比は高く住宅ローンの割合も高い

(注9)PRR住宅価格・家賃比連動性を表す指標

|

|

|

【7】横軸に家計債務比率GDP比率の前年差、縦軸に住宅価格の前年同期比を取った図

【8】主要国における住宅価格変動債務GDP比較変動5年前比較(2012~2016)

これらの動きからは、住宅価格と家計債務の関係に循環を見出すことができる。

|

■ 住宅価格(不動産)・家計債務債務変動が大きい国(2012~2016)【7】表

| 第1象限へ |

住宅価格上昇と家計債務増加が続く局面 |

第2象限から第1象限 ニュージーランド・カナダ

第1象限の拡大 中国

第3象限から第1象限 米国・イギリス・豪州 |

| 第4象限へ |

住宅価格が下落に転じ家計債務の増加に歯止めがかかる局面 |

第1象限から第4象限 シンガポール |

| 第3象限へ |

住宅価格下落と家計債務削減が続く調整局面 |

第4象限から第3象限 ギリシャ |

| 第2象限へ |

住宅価格が回復に転じ、家計債務削減に歯止めがかかる局面 |

第3象限から第2象限 スペイン |

|

|

第二、三象限から第一象限へ図表3,4においては時計回りの動きで表される循環である。 |

|

|

|

世界全体では、リーマン・ショック後も住宅価格が下落せず、家計債務の増加が続いている国が最も多い

住宅価格上昇ペース、家計債務増加ペースとも総じて新興国の方が速い。

住宅価格の上昇ペースが家賃のそれを大幅に

上回り続けていた場合は過去数年の金融緩和下で住宅価格が過度に上昇している可能性が高く、

金融政策が引き締めに転じることなどをきっかけに、調整局面に入る可能性が高いと判断する。

|

|

|

■ 住宅価格上昇と家計債務の増加国

住宅価格上昇と家計債務増加(先進国)【9】住宅価格上昇家計債務増加(新興国)【10】 |

|

【9】先進国%比・2007年比となるため過剰上昇に見える図である。【10】新興国が上昇してるのは、何もない更地に開発等を行えば住宅価格は一気に上がりこのグラフ化の比較はあまり妥当ではないが新興国の住宅価格は上昇して債務も増加している。

| 日本は(2012-2016)まで小幅な第1象限であるが2019年より、小幅な第1象限・第4象限・もしくは第3象限への移行になる模様 |

これらの国の経済規模、そして米国やユーロ圏の多くの国では、住宅価格と家計債務の調整が既に終了して回復期に入っていることを踏まえると、住宅バブルの懸念はグロ ーバルなものではなく、ある程度限られた経済圏のものと考えられる。中央銀行の意図に反して、長期金利が急上昇するといった事態が生じない限り、この先訪れる可能性のある一部国での住宅 市場調整が、世界経済に対してリーマン・ショックほどのマイナスインパクトを及ぼす可能性は低い と見るのが妥当ではないかと思われる。

(三井住友信託銀行 調査月報 2017年8月号 経済の動き 経済調査チーム 花田 普:上文抜粋)

|

|

■ 住宅価格の近年先進国過剰上昇の国

【カナダ】

第2象限から第1象限 |

|

資源国であり、ロシアと共通、資源価格が暴落すると不況になり財政出動となるが、財政債務は少なく、リーマンショック等の影響も少ない。米国協調が常に保たなければならずカナダドルは安定している。移民受け入れに寛容で、トロントに人口が集中しカナダ人口の1/6あり世界的人気がある。バンクーバーは移民の人気都市でもあり中国移民が香港独立の時に中国人の移民が増える20%を占める。不動産の上昇は、十数年前からあり、近年は中国系の不動産投機は増え過剰上昇となりカナダドルが割安が原因だが、規制するが(外国人だけを対象とした不動産取得追加税・15%カナダ市民権・永住権保有者は対象となりません。住宅ローンの審査による課税)一時的に収まり再度上昇するなど2016年までは上昇度の都市で世界で5位の中で2都市がランクしている |

|

|

【豪州】

第3象限から第1象限

|

|

長期滞在ビザを保有しない外国人は投資目的で中古物件を購入できない規制や、例えば新築の分譲コンドミニアム等であれば、全戸数の半分までしか海外投資家へ分譲してはいけない等の現在規制をかけている |

|

【中国】

第1象限の拡大 |

|

2008年以降に行われた4兆元の景気対策等により、すべてが過剰となり現在は抑制政策が多くなりつつあが、再度、2016年減税等の財政出動。不動産の規制緩い。住宅価格上昇率は他国と比べても速い。年収の10倍を軽く超えても購入したがる若者が多く、中国は戸建住宅をほしがる国民性で歴史的背景から住宅の執着心が強い。バブルが起こらないのは中国人口のなせる技かもしれない。家計債務GDP比は最も膨張し続けている。 |

|

【ニュージ-ランド】

第2象限から第1象限 |

|

| 近5年間~2016年までで45%の上昇(図と多少異なる)、オークランドの人気による移住人口増加等による住宅不足(供給不足)、特殊なローンによる住宅購入法(低所得者向けサムプライムローン)等に多少類似するが年平均8%は常時超え、2018年海外移住者の禁止。投機阻止が狙いだが、日本の不動産バブル時代に似て不動産売り手側の業者しかないため規制が緩い。オークランド等は中国人投機が多く過剰上昇をゆるしている状況でもある。2018年以降は移民・投機規制のため大幅な下降傾向である。 |

|

|

この結果から、【8】図各国を、大きく3つのグループに分けることができる。

|

【ⅰ】 |

リーマン・ショック、欧州ソブリン危機による住宅価格と家計債務の調整を経て、住宅価格が回復局面に入っている国 |

|

|

米国、イギリス、オランダ、スペイン、デンマーク等 |

|

|

ドイツはリーマン・ショック、欧州ソブリン危機前後に価格がさほど下落しておらず、2007年以降一貫して家計債務の規模が縮小しているにもかかわらず価格の上昇基調が続くという他に例を見ない動きをしている。 |

|

【ⅱ】 |

住宅価格と家計債務の調整が続き、住宅価格の下落あるいは低迷が続いている国 |

|

|

シンガポール、イタリア、ギリシャ |

|

【ⅲ】 |

リーマン・ショック、欧州ソブリン危機において住宅価格・家計債務の調整が生じておらず、ほぼ一貫して住宅価格上昇と家計債務増加が続いている国 |

|

|

中国 |

|

|

その他多くの国(ブラジルは2015年頃から価格下落と家計債務縮小局面に入っている)過去数年間の世界的な金融緩和が、家賃を大きく上回るペースで住宅価格を上昇させ、家計債務の大幅増加に影響してきた国が複数あること、そしてこれらの国では今後住宅市場が調整局面に転じた場合に経済への悪影響が大きくなるリスクが高まったことは間違いないと思われる。 |

|

(注6)欧州ソブリン危機

通称ユーロ危機は、2009年10月のギリシャ政権交代による国家財政の粉飾決算の暴露から始まる、経済危機の連鎖である

|

|

【P・S】

家計債務と住宅価格が調整局面に入った場合に急激かつ大幅な影響が出やすくなる条件としては,住宅価格(不動産)が過度に上昇していることが挙げられる。

国別不動産価格がで急上昇しているのは、低価格ローンの特殊ローンの形態が目立ち不動産規制が緩い、特に新興国の首都に急上昇多い

日本の不動産・住宅価格は、2012年以降、世界的な比較では上昇度も高くなく・家計債務も企業・政府債務に比べ現在は減少方向である。

金融緩和、ゼロ金利による2%のインフレ政策は、国で見ると家計部門では過度な住宅上昇(不動産全体)と家計債務は生まず、政府債務の膨張となっています。海外と比べると、成長著しい新興国や世界の金融緩和・建築不動産政策により日本の建築費上昇より遙かに年収比率の悪い国は数多くあり年々増えつつある。住宅の手の届かないことになるのは、地域にもよりますが現状の日本での不動産個人購入には海外都市部等の不動産上昇率から考えるとまだ良い方ではあります

|

|

|

|

|

|

【2】

ニュージーランド・カナダ・オーストリア等の過剰上昇は、海外投機がしやすい環境であり、各国の不動産規制の緩い国が中国マネー等による不動産購入によることが大きい。2018年から抑制に入り上昇度は鈍っている。不動産、各国の金利・緩和の反応が高くはなるが、海外受け入れやすい規制のない新興国は特に過剰反応するのが不動産でもある。中国マネーは日本には不動産には他国よりは過剰にはならず、日本製品等の爆買いによるインバウンド効果をもたらした。

19年に入り世界全体では、中国の国外投機も減少しだし、中国の内需不動産はまだ上昇中でもある、地域により年収比10倍超えで過剰上昇度がまだ増えているため、空き家率は日本より高い都市もある。

EU・北欧も金利政策の中、都市による上昇が高い国もありゼロ金利デンマーク(コペンハーゲン)・スウェーデン等過剰反応があり、住宅ローンを組みやすくなっている。スウェーデンは金利のみ返済するローンが増え2016年にはこのようなローンは禁止されたものの、住宅市場は2018年に入って沈静化の兆しが見えてきた。

特に各国の大都市圏では住宅不動産上昇が軒並み欧州でも発生していた。金利安は海外では過剰な不動産上昇をもたらす結果となっている。2019年欧州全体的に抑制・調整により一部の都市を除き下降傾向に入ってきている。

国ごとの不動産価格の上昇を比較を正確性を割り出すのは、不動産価格の2極3極化までなり国-地域-都市-地区ごとによる詳細不動産上昇・下降の詳細比較も今後は必要になる。不動産は価格が乱高下になりやすい有限物であることは、この5年で上記統計等で国別でも理解することができる。

日本は列島全体の不動産上昇は海外上昇国に比べると低く中国マネーも過剰にまで至らない。

全体的な(土地+建物)の不動産価格の上昇は他国先進国より低く家計債務(全体)も減少方向ではあるため、海外に比べると、個人購入には適した状態とは言える。上昇度が、総体的に低いため、投資目的となると地域的な将来見解が重要視され二極化は都市部でも今後顕著になってくる。

元々日本の不動産(建物+土地)上昇は、土地による上昇によるものが大きい。

新築国(建築85%)日本の建築の建物価格は物価連動・需給・為替(円安影響・輸入国)・固定資材の沸騰・法的規制等が絡み合い原価高となりやすく、近年は、公共工事で震災・オリンピック等による需要拡大による人手不足等による人件費も高騰しての地域発の建築費が高めとなっている。

特に建築は物価連動が軸となるため、物価が上がらない国は新築建物価格の急上昇にはならないが、地域による突発需要の他に法的規制による建物の高水準化にするための価格の上昇もある。特に住宅建築がそうである。人口物であるため高水準になるのは良いことだが、過度になると価格上昇で需要影響し減退する。特に日米は新築住宅需要は経済に一役を担うため必要である。金融緩和以外で行う需要捻出をしなければならない

海外不動産(既存住宅が80%以上の国)と比較するのは、統計比較が本来異ならなければならない。(詳細:略)

|

1973年事実上金本位制の停止、固定為替相場制から主な先進国は変動為替相場制に変わり、通貨の価値を変え、通貨が国の価値担保にもなり、市場介入できることにより国際収支の均衡を達成することを目的とし外貨の節約やインフレまたはデフレの国際波及を遮断することも可能とはなる。

証券社会の自由化・拡大もあり有限物では不動産の価値を高め、物の価値の実体経済と乖離しやすい金融主導経済となり、現況は各先進国は景気減退・成長率を維持するため、金融緩和・低金利政策を長期間続け、株価上昇・自国通貨の流動性に躍起となる。現在は世界的な債務残高であり先進国のマクロ経済(国全体経済)の方向性も問われている。

インフレ誘導がうまくいかず、不動産の過剰上昇は各国で見受けられるが、近年金融緩和による景気浮上に閉塞感もMMT(注10)なる、ご都合経済理論までもがもてはやされる。

米・中・英・日本・ドイツなどの基礎体力(詳細:簡略)のある国は、すぐに金融危機・破綻することはないが、体力のない国では、韓国・アルゼンチン等新興国は破綻寸前にIMF等に援助するなどあり、国がお金を刷る通貨制に資本経済の行き詰まりが見えだし、仮想通貨等の規制のないデジタル通貨が生み出される。抑制がまだわからないため、すぐにバブル化するが規模が大きくなると、今後変動通貨制に変化も出始めるが、ドルの基準通貨上回ることは現時点では不可能であり、米国経済も強い。リーマンショック級があっても2年で回復、ドイツも同様にあり政策転換が早い。

しかし、国の債務が増え続ける傾向の問題点があまり浮き彫りにはならない。

株・不動産も景気に大きく左右される。

すべての信用取引には基本的には人が集まる所に通貨も集まり、成熟しないまま度が過ぎると金融危機・破綻迄になる。近年のグローバル化は、国の思惑により貿易摩擦を起こし世界全体の金融・実体経済に早い速度で影響が受けやすくなり、先進国のグローバル化の限界が見えはじめ、保護貿易化の傾向になりだしてきているのが、現況の世界経済の簡潔説明です。

| 企業としても国と同様だが、各個人では、付加価値付けるべく逸品に価値がつき、人が集まる方向性が情報とデジタル化により多様化し、通貨においても個の集合体により経済への役割が次第に変化していく可能性も多分にあり、金融経済のあり方も変わりつつはある |

労働の意味も30年前と異なり、どんぐりの背比べだと、如何に権利を獲得することに躍起になり、物の善し悪しが二の次になりやすく、物でもお金になれば生産性が高い実体がない経済(金融経済)が拡大する中では、スムーズな産業変革の移動・技術革新がなければ物は質の低下につながりやすく、今の資本社会は金融経済の膨張で補うことしかできず、しばらく続くものと思われる。

日本の経済自体、90年代のバブル崩壊後の不良債権を回収すべく財政出動、20年に渡る世界でも例のないゼロ金利・金融緩和を行い景気回復を行うが、2%までのインフレまでいかず、生産性が問われるが、2012年以降も政府債務が増加しての小幅景気であり、実際、金融緩和しても小緊縮・賃金低下等諸問題もあり平穏ではあるが閉塞感がある。長期金利上昇・国債下落・米国影響等で、突如の高いインフレになるがおそらくならない。

すでに実体経済の過剰上昇は新興国にしか生まれず、先進国の今後の金融・財政政策如何では体力のない国はすぐに金融危機が起こりえるが、先進国どこにでも火種はある。経済は生き物でもあり、金融緩和の度が過ぎると副作用がどのようになるか?国ごとの実験としか言いようがない。日本が少子高齢化の世界のモデルになれるかはこれからのことであり、そうなることを願いたい

個人も金融としての考えは国・企業と同じであり、一事業主として住宅・不動産個人購入には基礎体力があり破綻しない資金繰りが当たり前だが必要になる。

各個人により資金の考え方も異なるが、最低限住宅購入には2割以上の自己資金を持ち資金繰りを行うことが本来常識化しないといけない

|

日本のローン形態が自己資金がなくても家が建てれる方向性はあまり好ましくはない。日本のリコースローン(注11)は賛成するが人的保証による全額ローンを可能にしている。住宅価格の年収倍率は90年代より上がっているが、低金利政策により住宅価格が上昇しても、海外と比べると購入しやすくなっている。

一部の都市部を除くと手の届かない2極・3極化に不動産(土地)価格の格差はできてくるが、30才代の無理な資金繰りによる不動産購入も多少なりとも目立ち始め、若年層の家計債務が近年高い傾向でもある。

米国の住宅価格の年収比率は平均3倍(現:他統計では5.7倍都市部では異なる)を維持しており)ノンリコースローン(注12)とリコースローンが州法により異なるが自己資金の比率も高く住宅購入者の年収も高く都市による格差もあるが、個人平均では住宅ローン残高が日本より低い(総体人口比では米国が高く、家計債務も膨張している)。

ノンリコースローンは、基本、自己資金・金利高・審査は厳格である(クレジットスコアー等:サムプライム時は、ゆるやかな州法から起こった) 。日本と米国では中古市場や住替え等合計数字の違いにより一概に比較はできないが、日本のローン体系もなんでもできる等になることの怖さはある。拝金傾向の現日本は物の執着が90年代よりは薄く、住宅購買意欲は総体的には熟年層は低いが、若年層は90年代と変わらない。

日本のローン体系如何では、米国のサムプライムローンにもなりかねると思われるが(近年の賃貸不正融資等)、ノンリコースローンに変える歴史的下地と経済規模は不足でもある。米国もすべてがノンリコースローンでなく州規定により、リコ-スローンも多い。少子高齢化の社会で個人年収が横ばいの現在、若い人達に不動産購入を容易にし、空家率等の低下・既存住宅活性化にも、企業収益を上げるだけの政策だけでなく、不動産で考察すると個人贈与・相続の円滑化も大いに必要になり、低金利・自己資金なし等で需要を掘り起こすだけでなく、細かな緩和政策も必要ではある。

消費税増税、世界は減税方向ではある。特に住宅で相続・贈与税は世界基準に比べ厳しい。個人所得税は先進国低い方だが、税制の傾向性が多くの人が今後注目することになると思われる

(注10)MMT 自国通貨を発行する政府は高インフレの懸念がないかぎり財政赤字を心配する必要はないとする理論である。財政赤字の拡大を容認する自国通貨建ての債務であれば、政府は紙幣をいくらでも刷ることができるため、赤字が増えても財政は破綻しないとされる。

いくら借金しようと、いざとなればみずから新たにお金を発行して返せるので返済不能にはなり得ず、財政破綻することもない理論。

(注11)リコースローン 日本のローン形態、借り手の信用に基づいて融資を行い、返済の原資は借り手の全財産が返済責任を負うローン形態

(注12)ノンリコースローン借り手は債務全額の返済責任を負わない。不動産を対象とした場合、返済の原資は対象となる不動産の産み出すキャシュフローのみを返済原資に限定する。利息・規定は高い。米国融資方法

|

|

| 【3】建築原価が上昇時期別要因(主に資材を中心に考察)予定していた特集の抜粋 |

|

|

|

物の価格が上昇するのは多様な要素があります。

需要と供給・国の政策・経済状況・産業の盛衰等建築原価が上がる要因について |

|

|

|

建築業の原価とは

原価を大別すると会社経費を含まない原価は

【1】人(直接人件費)

【2】物(資材・商社仕入れ)

【3】協力業者(各専門)になります。

【1】【2】【3】の原価は、建物の工法(RC造(鉄筋コンクリート造)・SRC(鉄骨コンクリート)・S(鉄骨造)・木造)と規模によって比重と、資材・各専門業者も変わり建築原価が上がる要因や上昇も異なる事になります。他業種に比べ携わる人数・仕入れ・専門業者数も抜きにでて高い業種であり、建築会社は総合商社の役割も兼ねて、原価を調整する作業にも必要になります。

|

|

|

建築費(原価含む)が上昇する大別要因 建築費(原価含む)が上昇する大別要因 |

|

【総括】

■ 建築工事費は、基本的に消費者物価等(注13)建築物価に乖離(離れること)しない。

需給による乖離の上下度は不動産(土地)より小さい

業種による乖離差違はその時代の経済事情により異なり、日本の建築費だけが突出して価格が高くなるものではない。

■ 為替・輸入材影響大・原油価格の変動による間接的影響、輸入国である日本は円安になると基本、建築費は高くなる

■ 建築規制による高水準化。近年は、耐震基準・省エネ・工法別で変わるが、30年で規制による建築費の上昇が民間木造は2回ある

■ 需要急騰、特に突発需要(震災等)は不動産に関わらず地域で過剰上昇する。地域による消費物価乖離が突発で起こる事もある

■ 人口増による供給不足、外資参入による土地・不動産・移民・インバウンド効果による不動産上昇による建築需要の急騰

■ 需要急騰による弊害(準備)人手不足になり労務費が過剰上昇(過去30年大きい上昇が2度ある:大型建築)労務人口の高齢化による人手不足

■ 国による建築投資で、需要過多による建築費の上昇、民間投資も公共事業の需要で加速がつく傾向(震災需要等)

■ 日本の場合、土地価格が先に上がり、建築はタイムラグし上昇する。土地ほどの総体的な上昇下降、突発需要以外は建築にはない。

■ 近年は、海外不動産投機が増え、需要が高く供給不足国は不動産と建築費も上昇度が高く、抑制政策等による不動産下落・需要減の影響

■ 公共工事・高層建築には不動産も含み景気感により価格差ができやすいが、民間工事・住宅建築は近年は二極化となり異なる要因もある

|

|

|

|

■ 建築費は、不動産(土地)上昇と異なる

人工物で高額・商材・専門業者の組み合わせのため建築費の上昇は様々な要因が加味される。

不動産(日本では土地・海外既存住宅)は金融緩和・低金利・政策により、市場が反応しやすいが、日本の内需建築は建築原価は物価連動・円安に影響されやすく・近年は突発需要・建築規制・人手不足による人的要素も加味され、細かな要因が含まれ総体的に上昇する。

不動産(土地)と建築は連携はしており、不動産上昇(土地)すると時間差で建築上昇につながる。

不動産も建築も物価指数等に基本的に乖離しないが、乖離の上下度の幅は不動産が大きい

工法により、工法資材・工法需要も建物で上昇度の違いや、民間建築業数の多さ・地域別による価格差などもあり、正確に統計結果比較を割り出すには困難をきわめるため、大別的に考察しています

|

|

|

|

(注13)消費者物価全国の世帯が購入する家計に係る財及びサービスの価格等を総合した物価の変動を時系列的に測定するもの

国内企業物価指数-輸入物価指数は建築指数との乖離は少ない |

|

|

|

|

|

|

|

| ■ 過去30年間:資材高騰を中心に簡易的な建築上昇を表にまとめています |

資材輸入国である日本は、為替変動による資材変動にある影響があり、資材メーカー(卸業)等の需要バランス在庫等による価格調整が行われるが、需要バランスや人手不足による急高騰が時代ごとにあり、建築原価が総建築費を押し上げることになります。法の改正による影響もあります

|

|

|

|

バブル期

(1985-91年)

【92年過去

最大投資額】

政府34兆円

民間52兆円

最大合計84兆円

自民党政権

|

|

【経済】

内需政策、金融緩和による土地神話・土地融資最大貸出期。不動産(土地)価格の上昇。タイムラグ建築費の上昇。

建築は急需要による人手不足期。建築総合的需要が40%上がるが建築就業が11%と深刻的に不足しているため、売り手市場が形成され資材価格と労務価格が原価30%跳ね上がるのが大きな要因。

1997年、平均建築費がその後、現在も超えていない

建築費統計では91年を境に下落方向となり95年度に原価・民間需要落ち着く。

【規制】

1995年年耐震改修促進法:阪神大震災以降、耐震化の強化建築費

|

|

鉄資材価格高騰期

(05年~09年)

【10年過去

最小投資額】

政府18兆円

民間24兆円

最小合計42兆円

民主党政権

|

|

【経済】

2007年リーマンショックによる世界的不況

2009年民主党政権誕生、2010年公共工事削減過去最低規模となる、

【原材料:原価】

鉄資材価格が高騰、市況は買手市場の状況です。鉄資材価格は03年~05年にトン約6万円まで上昇、08年には年平均の値で10万円まで(08年7月~9月までは11万3000円/トンまで高騰)、05年水準約2倍の水準までが高騰した。鉄骨の価格も同様に上昇。05年~08年までは原油価格も約2倍の水準まで大きく上昇した為、資材運搬や現場における建機の燃料、アスファルト・ゴム製品等の原油材料などの価格も上昇し原油価格の上昇も間接的に建築費の高騰に影響を与えた。

2008年後リーマンショック、鉄資材原価12%下落し、総体的に2010年に落ち着く

【建築規制】

2006年(平成18年)構造計算適合性判定業務の制定。構造計算プログラムの指定強化。設計業務の建築費

建築確認審査業務の強化。この改正により確認審査の大幅遅延、停滞を招いた。

大型物件の耐震化が進み判定機関の検査を重視建築費

2006年(平成18年)バリアフリー法 施設設置の義務建築費

【民間住宅規模】

2000年(平成12年)建築基準法改正 旧耐震から新耐震へ、構造材・金物補強(現基本建物)建築費

住宅の品質確保促進法/住宅性能表示制度/次世代省エネ基準建築費/プレカット化標準

2006年原価木造資材の高騰原油価格が2倍まで高騰したことが間接的な要因、合板需要が増大(住宅の構造合板は一棟あたり90枚以上、輸入材による合板出荷率も1年で30%増加したことにもある。

木造住宅の構造変化(壁耐震・床レス工法による構造用合板・オール電化の流行建築費

|

|

震災復興期オリンピック

(11年~18年)

【16年微上昇投資額】

政府22兆円

民間30兆円

最大合計52兆円

自民党政権 |

|

【経済】

自民党長期政権、異次元金融緩和・震災復興によって公共建設需要が11年前と比較して12年以降で大きく増加

07~10年までの年平均9.9兆円規模12-15年までの4年間では年平均15.7兆円規模と年約5.8兆円の増加。

11年全体の水準年平均で約20%の増加となり、公共建設需要の増加だけで全体需要に大きな影響。

木造以外の大規模工事は人手不足による労務費は、特に鉄筋工・型枠大工等の労務費がリーマンショック後平均原価30%~50%上がる。公共工事・高層建築は資材では鉄・コンクリート資材・労務費の高騰が建築費に大きく波及する。

14年に消費税が5%~8%へ引き上げ、消費増税前の先買い現象が13年に発生し、12年~13年にかけての住宅需要が約11%も増加しています。

13年に20年の東京オリンピック開催が決定したことにより、東京都や開催地近郊に限定はされるものの、競技場など直接関連施設の建設、開催に向けた近郊ホテルなど宿泊施設の建設や改修工事等の需要増加が見込まれる

需要増による売手市場が形成され、人手不足により労務費が高騰したことであり、バブル期に建築費が高騰した背景と基本的には同様で類似している。バブル期には需要を追う形で建設業就業者数も大きく増加したが、現在は人手不足の状況だが人手の数に大きな変動はない。総体的に2017年後半から前年度比下落方向になる

【建築規制】

2017年省エネ基準改正、建物省エネ法となり300M2の建物に設備機器の導入(空調・照明等)の建築費

【民間住宅規模】

構造材集成材化建築費

住宅表示制度の高基準化/長期優良住宅/低炭素住宅/耐震基準等/認定機関の増加 建築費

省エネ義務化300M2以下は延期となったが省エネ法50%は現況省エネ基準住宅となり、住宅規模は2極化となる。

耐震化・IOT化コストアップになっている。木造規模でも原価省エネ基準に適合するため建築費3%以上の上昇となる

(赤字が上昇項目) |

|

|

資材・急需要の人手不足は、公共工事・高層・特殊工事では特に人手不足は大要因となり民間と異なる

RC・SRC造で、コンクリート(製造過程含む)資材では、鉄鋼材・鉄筋・型枠材等の比重が高く、木造は、木造構造材・構造用合板の影響があります

建築規定では、2000年の改正が全業種にコストアップになる要因が強く、大地震が起きると耐震改正になる(1995・2000年)

木造住宅も、2000年改正以降からの高水準化も原価が上昇する大きな一因になっている

上表は2005年基準になり、建築費の平均指数では2019年まで、バブル時1997年最高を、建物規模別でも上回っておらず、当時の価格上昇度が過剰であったことがわかる。

|

|

|

|

|

|

|

|

統計グラフは、指数計算となり基準年100によるデフレーター指数となります。

数多くの統計・グラフ化がありますが、国土交通省によるデーター建築統計結果を住宅金融支援機構調査部によるグラフ化を中心に参照にしています(建築業者の使用頻度の高い統計を選択しております)

総合建築デフレーター計算

総合デフレーターは、個別の名目額を個別デフレーターで実質値にし、それら名目額の合計 を実質額の合計で除して求めるインプリシット方式により算出している。総合する際のウエイトは、建設投資推計や建設事業費等実績調査から年度毎に算出された工事種類毎の工事費額

のウエイトによる。

|

|

|

|

全工事偏デフレーターによるグラフ建築原価関係詳細一部 |

|

|

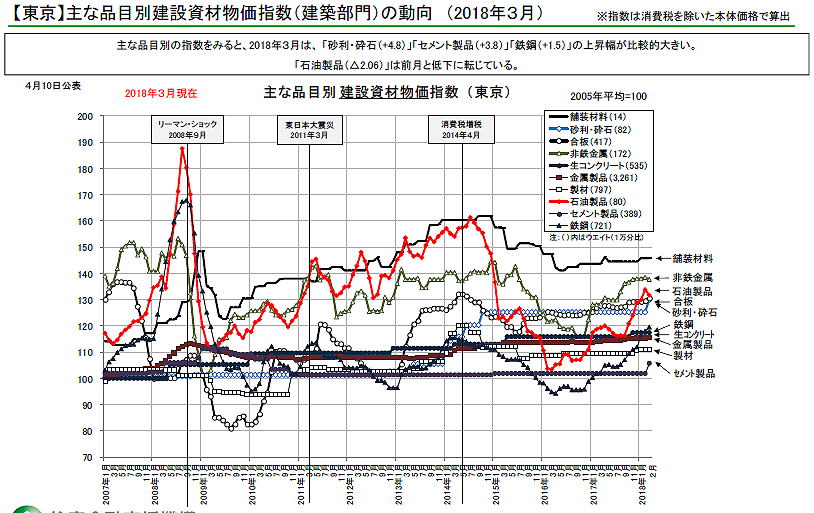

| 都市別建設資材物価指数の推移2007-2018【11】

|

|

|

| 主な品目別建設資材物価指数の推移2007-2018【12】 |

|

|

|

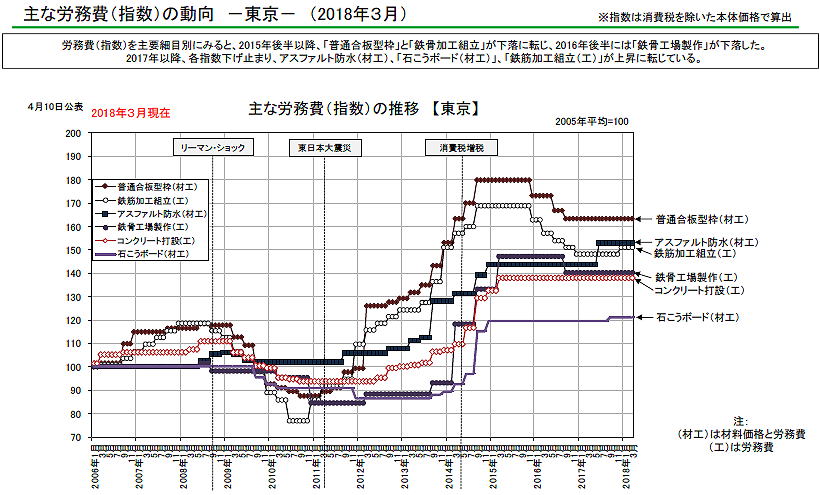

主な労務費の動向2006-2018【13】 |

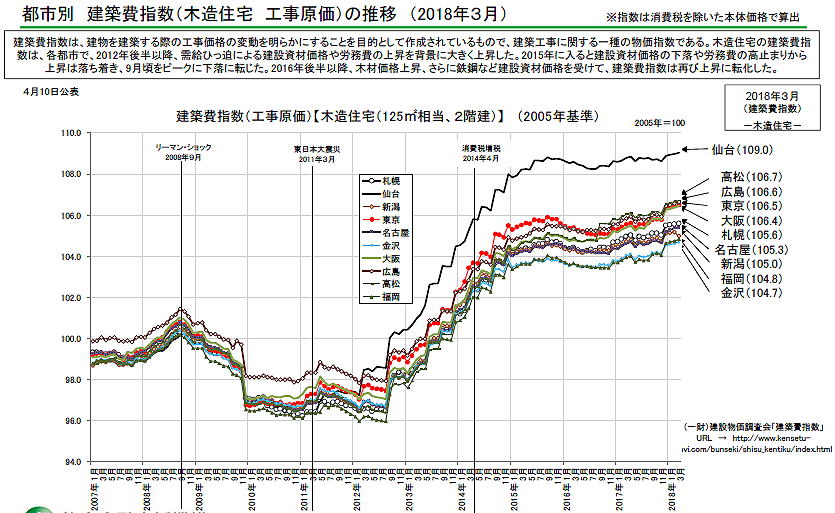

建築費指数木造2009-2018【14】 |

|

統計【11】

|

|

都市別建設資材物価指数の推移2007-2018

2005=100基準、リーマンショック・東日本大震災・消費税増税による変動2013-14年の上昇率が高くリーマンショック後の高騰に近い指数となり、震災・オリンピック需要による高騰、地域は仙台が突出している。

震災等による公共復興。一時的に2014年から2016年まで下降になったが16年後半以降、資源価格、エネルギー価格の上昇、円安などを背景に鉄鋼・金属が上昇した。仙台が高く福岡が低い

|

|

|

統計【12】 |

|

主品目別建設資材物価指数推移2007-2018

2005=100基準、東京での品目指数ですので地域差はある。突出しているのは、2008年石油製品・非鉄金属・合板の高騰が目立つ

現行での石油製品・石油製品・非鉄金属・合板・鉄はこのグラフでは2005年より低くなり、舗装材料が突出している。

2018年3月は砂利・砕石+4.8・セメント+3.8鉄鋼+1.5石油-2.06、2019年石油上昇傾向である

|

|

|

| 統計【13】 |

|

主な労務費(指数)の動向2006-2018

2005=100基準、東京の指数のため、震災等による公共工事の労務費の特別補正もあり、表にないが地域では、岩手・宮城・が上昇した。

指数換算でグラフは現状、高騰も思えるが、労務賃換算では総体的現状2-3割アップとなり現況は下落傾向で平行状態である

バブル時は、指数換算で200を超える労務費指数時もあるが、建築労賃は2005年基準より平均2~3割は上がっている。

特に公共・高層工事で値を上げ、労務賃は今後も同基準で推移、東京でも2016年推移で落ち着いている

|

|

|

| 統計【14】 |

|

建築費指数木造2009-2016

2005=100基準建築工事に関する物価指数

各都市で2012年後半以降、需要逼迫による建設費資材価格や労務費の上昇を背景に大きく上昇した。2015以降資材高止まりが落ち着き、9月頃ピークに下落、2016年木材価格の上昇さらに鉄鋼などで建築費指数は再び上昇した。

ここも、仙台2005年比119と高く、全体的に2016年後半から再び上昇傾向である

|

|

|

|

|

グラフは指数であり単価ではありません、原価に大きく影響してる錯覚をしやすいのでご注意して下さい

建設工事費デフレーターは、建設工事に係る名目工事費額を基準年度の実質額に変換する目的で作成している。

様々な指数計算があり、実質値から割り出しているか多少の疑問でもあるが、数多くの人が活用するデーターによる比較を採用しています

資材商社(卸業)の調整・在庫・建築会社の調整もあり、実際一棟あたりの建築原価での各原資材の変動は、大きく上昇しても数%の変動になります。

直接労務・人件費も同様に一棟あたりの数%の変動となり、建築会社の原価調整とはなります

2019年中東情勢の緊迫化から、原油高となりやすく、各資材卸業は4月以降5%~10%の値上げになり調整の範囲を超える傾向もあり、資材関連は2017年一端落ち着いたが再び上昇傾向である。地域単価も上昇度が変わり2017年までは、仙台(復興)労務費が過剰上昇している

下記、木造住宅で資材変動の住宅1棟での割合を簡易計算しています

|

|

|

| 【5】【住宅関連】木造住宅一棟で建物原価高上昇・分かり易く個人購入者向け考察 |

|

|

2018年4月から2019年1月まで着工数・持ち家243,314戸貸家333,759戸譲121,323戸あり、そのうち木造数は55万戸を推移しており木造比率が最も高い国でもあります。

建築原価が上がる要因

【1】人(直接人件費)

【2】物(資材・商社仕入れ)

【3】協力業者(各専門)

資材沸騰・人件費で住宅建築一棟あたりどれ位の原価が上がるかをさらに簡易的に説明 |

|

|

| 木工事 |

30% |

大工工事9~13%・躯体材料10~13% その他建材費2% およそ1/3を占める |

| 基礎工事 |

6% |

通常基礎およそ4%~6%(基礎高、一階RC造は異なります) |

| 外装・屋根工事 |

12% |

屋根工事3%(無落雪・切妻屋根別)外装サイディング9% |

| 鋼製建具工事 |

5% |

北海道仕様 樹脂複層ガラスサッシ5%~6% |

| 内装工事 |

17% |

木製建具工事(枠含む)2.5%~3%塗装工事1.5%~2クロス工事3.5%~4.5%電気工事(照明含む)3%~4%

左官工事1%~1.5%(内装クロスと仮定:玄関・キッチンタイル基礎外周)ガス工事0.3% |

| 給排水設備工事 |

9% |

給排水工事8%(トイレ・洗面設置含む) |

雑工事・備品工事

|

15% |

洗面化粧台・ユニットバス・システムキッチン・備品等取付・スチール手すり(階段・階段・内装建材P・B・その他特注家具等 |

| 仮設工事 |

1% |

仮説足場 |

| 諸経費 |

5% |

現場経費(ゴミ排出)・運搬費・隣人対策費・一次業者経費 |

|

|

|

■一般住宅として仮定した場合の原価構成比

|

工務店での木造住宅一棟の原価構成比は異なるが、上図一般的に考えると、直接木材材料費は、木工事30%中10%~13%(他は大旨大工労務費)になります。その中で木材の輸入材上昇(構造材・合板)が仮に30%上昇として考え、調整金額10%(資材商社・工務店合計)で押さえたと仮定で計算 |

|

|

|

建物販売価格2500万円(規模40坪位と一般木造在来工法と仮定)

会社の諸経費・祖利益を15%

原価木工事材料費(プレカット含む)10%

間接材料費(業者二次材料:家具建具等)3%と仮定 |

|

115:100=X:13=11.30%(会経費祖利益含めた木材材料費)

2500万円x11.30%=2,825,000円

2,825,000円X0.2=565,000円

565,000/25,000,000=2.26%

木造住宅で木造資材30%上昇した場合、調整金額10%

原価全体で1棟あたり2.26%の上昇となります

価格は565,000円上昇したことになり、坪当たり14,125円上昇したことになります |

|

|

|

|

工法別・建物で変わるが木造住宅は大旨上記計算です。

上記の計算は簡易的です。(資材等が急沸騰した場合の1棟あたりの木材費の割合です)

直接木材費が30%上昇することは現在はなく、卸業者・建築事務所で10%までは調整の範囲と考えます。

構造用合板は2008年、当時で1棟あたり70,000円ほどの上昇になりました。

RC造等のコンクリート・鉄筋等との比率とは異なります。木造住宅は、合板の価格に敏感になり原油上昇は全体工事に影響があり、為替と入荷等のバランスですが、備品工事(キッチン・ユニットバス・化粧台等)は卸業者仕入が多く上記表15%の仮定、2500万の建物で15%の会社経費から、建物2125万円の原価、318万円内5%値上げで159,000円(0.6%)となり坪4,000円原価が上がる計算となる。

ただ年換算となり物価上昇が10年続けば30%の上昇はありえることにはなります。

建築単価は1990年後半が最も高く、現況は部分的に当時資材単価も超える資材等もあるが大旨1990年後半単価を超えていない単品建材が多いが、加工製品は当時より多様になり価格も仕入れ先による価格差が近年増え始めてきている。

本来建築見積もりは毎年変わり坪単価になるはずがないのが普通なのですが、、ハウスメーカー業者による年間の取り決価格等により固定費になり算出する。小さい工務店ほど、固定費になりづらく(小棟数等)その都度の見積もりとなり、詳細になりやすい。

木造住宅において資材は、工法変化(大断面集成材・2x4工法等)により木材の使用量単価も変わります

輸入国日本は、資材メーカーは特に、常に為替と入荷先・原油価格・運搬費用・在庫を管理することになります。

【1】人件費(直接人件費)も同様に急需要過多になる場合、工事原価から同様に30%上昇で、労務費上記計算すると

建築費全体で3%~5%上昇となります。 |

|

|

|

|

【P.S】建築事務所の原価について

各建築業者により、資材購入・協力業者の原価基準も異なりますが、商社(卸業)からの資材仕入れによる原価が一定基準があり、事務所が異なっても商材が5%前後の差額で大旨建築事務所が購入できるシステムにはなっています。

いわば、建築事務所が変わっても同じも建材等を使用している場合が多いのです。資材メーカー~問屋(商社)~問屋(商社)~工務店と流通経路も2重3重になり原価を高くしている場合や加盟店による値引き等で建築事務所形態も異なります。近年のインターネットや直売店を通して同等材の仕入れ単価を安く購入する傾向もあり、以前より入手形態が多様化する建築事務所も増えてきています。

弊社も加盟店等は使わず(同じ建物になりやすい)、他方面からの直売(現物を必ず見て判断する)を活用する場合もあります。又、資材商社等に便乗値上げ等もあり、資材商社の単価見極めは建築事務所には必要となります。

工務店規模が大きくなると、システム化するが産業別で考察すると遅れた産業でもあり、近年の民間建築業は、建築業数が多いが、人員確保・人手不足・就業人口の減少など人員不足による要因が大きくなり、競合・受注産業・高受注価格・需要減退は小工務店は価格が低価格になるのは当然のことでもある。中小建築業数が多く倒産件数も高く一般建築業より、専門業者(協力業者)が取引先が多い会社の存続期間は長くなる場合も多い。

建築受注産業の特徴として、日本は特に、ここぞとばかり一気に復興事業等により火事場のばかじから・打ち上げ花火的な要素が強く、平均的な受注にする事が難しくなりやすい。

|

■ 一人三役の生産性(営業・設計・監理)少数だが、必要に応じて人員配置ができる体制。

■ 無駄な宣伝広告は一切ありません。工事原価に還元しています。

|

|

設計を考案する時、建築基準の最大限可能になる建物で考案を心掛けています。

耐震基準はもちろんですが、建築法規による可能性から最大限を導き出す事に重点を置いています。設計だけに限らず、監理(監督)もできなければ建物をあつかう者として建築士とは言えない。建築資材は、限定せず顧客の意向により商材選択し他方面から商材仕入れを考察し、積算・見積書を提出します。 |

|

|

|

現況の住宅建築の無個性を排除し、利益優先の企画型注文住宅にせず、本当の意味での一棟逸品・注文住宅をめざしております

弊社では、設計・施工両方兼ねてますが自社設計をしない施工は受けておらず、同じ建物は造らない考えで行っています。 |

|

|

■ 設計計画を重視した建築を考案し、坪単価による販売価格はなく、建築価格は通常価格より低価格をめざし提示いたします

|

細かな相談まで承っておりますので、お問い合わせください |

|

|

|

|

|

|

|

|

|

|

東京夜景 |

建築費(原価)と不動産(土地)価格では、不動産は国の政策特に金融緩和・金利安により反応が早い。現況の海外でも顕著に表れる。サムプライムローンに似た変型ローンは、ニュージーランド・スウェーデンなどで過剰需要が生まれ上昇度も高い事がわかる。各国規模が小型のこの手のローンは焦げ付かないが、2008年米国発規模になると世界中に影響が出ている。

不動産は、株同様に国の抑制もきかない場合もあり、金・銀・プラチナ等と同じ有限物としてバクチ的投資の役割要素が高く、通貨不安・世界経済・国政策に即反応して価格変動しやすい。

一方、建築だけで考えると、不動産全体と異なり金融緩和・金利安だけの要素でなく、上記、物価連動・国内規制・突発地域需要等で日本では土地上昇による全体不動産の需要から、タイムラグおよそ1年後に上昇する。日本では現行デフレマインド・小緊縮のため物価上昇が高くなり難く、突発需要(震災・オリンピック)で一時的に小上昇となる。為替変動・低金利政策が変われば、不動産は上下度も大きく変わる。

建築(原価)は物価連動のため資材では輸入材と原油価格が上昇の起点となり、住宅では法的規制高水準化もあり2020年の建築省エネ基準義務化が住宅規模まであれば、さらに住宅建築単価は上昇したが300㎡以下は延期になり、マンション等大型物件に少影響が出ている。現況、新築では建物価格は住宅よりマンション系価格上昇が高くなり、都市部、土地単価も上昇のため分譲マンションは、海外上昇都市までいかないが高上昇となる。

建築は不動産と大きな価格上昇の違いは、需要による人手不足がある。建築現地生産物であるため時間と労力が必要になる。

中古住宅は売買速度が速いため需給と低金利で反応するが、注文住宅となると建てる計画から竣工まで4ヶ月以上かかり、工事最終金まで半年かかる。

一人当たりの生産性は低く本来資本力がなければできない業種でもある。

不動産と建築の価格上昇について簡潔ですが一考察です

建築は未だ職人による腕で建物が左右される業種でもある。

製造業・建設・土木は古い体質・縦社会・重曹下請構造等人に左右されやすい業種でもある。

現地生産・外注産業のため、建物規模により現場監理の人数も必要なる。

人材が必要で従業者数は製造業が業種で最も高いが、建築の総体労務も他業種より高く、建築事務所になると事務職傾向となり労務費は低くシステム化することは可能ではあるが資金の流れが遅く回収不能になるケースも起こりやすい

資本がなければ上記できない業種でもある。

|

|

|

建築業には一人あたりの生産性の向上が最重要課題である

異なる産業でも物を造る人の宿命ともいえます

本来、木造規模の建築事務所は多人数でするものではない。不動産と合わせて多人数となり採算も出来上がる

不動産は一人あたり生産性は高いが、情報がなければ業として成立しない。

建築は高額だが、総体的には1棟当たりの祖利益は決して高くない業種でもある。

建売り住宅が増えてきたのも、利益確保が必要であり、注文住宅では流動的であり、ハウスメーカの注文住宅の価格の高さは人件費以外の経費(宣伝・広告等)なども含めてあり、通常の工務店は2割減で施工は可能になる

建築業の本質は、高額商品だが生産性は過労務の割に低い業種でもある。3Kと言われる所以でもあり熟してる産業は大旨利益率は下がる傾向はある。国としても、製造業・建築業もまだ雇用捻出に貢献する。人手不足時の雇用に役立ってはきた。近年は産業の変換・金融社会・IT化の台頭により働き方も変わりつつはある。

建築業界も少しずつだが人的要素にも変化がではじめ、合理化も進むが他業種より遅くなるのは、上記、古い体質・縦社会・重曹下請構造等・村社会・商品に合理化が追いつかない。人員がいなければ造れない現地生産・高額商品であり合理化は、各専門業者の英知も重要で建築事務所だけでは進まない。

経済的な観点では、現況の産業では保険・銀行による統合が2000年以降繰り返されているが、建築では大手ハウスメーカーが中堅ゼネコンをM&A化するなど、システム化は、ハウスメーカーの方が進んでいると思われる。

中古住宅活性化(特集13)の中でも掲載しましたが、欧米との違いは建物の価値評価基準が低いことである。注文住宅が盛況なのは、日本が建築での技術国であることがわかる。欧米は半年も住宅建築に時間をかけたがらない、建物の合理性を求め欧米は住宅木造は2X4工法であり分譲住宅になる。新築注文住宅が住宅受注の三割を占める国はなく文化でもあり、日本の建築の細かな業種が多くなり技能が多才の国でもある。建築職人は海外でも評価される。技術国が技術を捨てれば、なにが残るであろうか?

【建築業の進化について次回特集予定】

私も、技術者の端くれ、良い物・新しい技術に目がいきます。

建築はクレーム産業ゆえ、ハウスメーカー等もがんじがらめの建物になりやすく、面白みなく同じような企画建物が目立つようになる。良い物を作ろうとすると費用がかかる。失敗を恐れる風潮が技術革新も遅らせる。IT-デジタル-AIへと技術推進に日本が遅れがちと言われるのは、失敗を恐れ速度が鈍り先を越される。

国の連鎖反応なのか、無難にすることですべてを丸くし、教育・技術育成・ベンチャー等の助成・補助金は海外より乏しい面もある。人にもよるが、技術者は既成概念を外したくなり、物を創作する場合、建築で言えば基準法等を除外視(基準法以上の事である)したくなる。企業にいれば、企業内の規則・規律があり、建築では建物も企業により制限されてしまう。新しい物を造るには既成概念を知ってる人が既成概念を壊さなければならない

ある意味、技術者は少数の中でしか新しい発想が生まれないかもしれない。

私は経営も兼ねているが、ただ金融商品を右・左動かすだけで人格があるように見せる、掃除もできない経営者等が育つなかで、物造りを真剣に考えている技術者は憤りを感じるのは私だけでしょうか?合理化や一人の能力による企業内役割があるにせよ、金融経済の膨張は人の人格を変え、尊厳や品格は人が別の次元に達しなければ変われないものなのだろうか

木造建築は、上記高い水準でもあり海外の石造国にないノウハウがあり日本独自の伝統文化でもあります。技術国と言われているのは日本人の妄想かもしれませんが、海外にない木造建築等を海外にも広めることができれば、建築の評価も内外で変わっていき、若い人達が多く建築に携われることを願いたい。

多くの経済評論家さんの書評等では、世界的な・貿易摩擦・金融緩和による副作用等で景気減退と言われてますがはたしてそうであろうか。

国民一人ひとり肌で感じるときに初めて景気感があるものでもあります。景気減退上昇は過剰数字の認知ある場合の他は、好景気時でもその時はあまりわからない。後になってわかることで、世界経済も同様でもあり、各個人までとどくのは、国が破綻寸前でないとわからないのが経済と思われます

色々な経験則からくる予測は、時として役に立ち事故も防ぐことができますが、誰も経済の先のことなどわかる人はいません。あくまで、危機管理をどのように考えるかにとどまると思います。

経世済民、世の中をよく治めて人々を苦しみから救うことや政治を経済と言いますが、今の時代の金融膨張の方法論は済民になるのかは、後にわかり経済の方法論も時代対応で変わり歴史として残る。

経済を考えるとしみじみ人間が造る社会に欲が蔓延してるのを感じ取ります。かと言って、社会に生き抜く力がなければ外れてしまいます。

不確実性・曖昧を造りだしてきたのも人であり曖昧・不完全であるがゆえ成長・発展・哀歓も生まれる。

人ができることに限界もあり、今日より明日と考え生きていくのが人の性であり人の思いでもあります。

これからの日本の社会も、どのように変わっていくのかは、愚問であり一人ひとりが自分の役割を全うすることが良社会を造り出す基本であり、人の尊厳を保つことになると思いたい

|

|

|

|

| ■ 2021年特集17 -1,2 新特集、温暖化・脱炭素について考察しています |

17-1 温暖化経緯/相関関係/放射強制力/電力/世界削減比較等

17-2 グリーン成長戦略/ゼロカーボン経済・金融/カーボンプライシング/温暖化原因等

|

|

|